Empreender é uma lógica que se aprende.

Tenha acesso a mais de 50 histórias inspiradoras dos maiores empreendedores do país e descubra como eles alcançaram o resultado que você deseja.

De 12 x R$289,00 por apenas 12 x R$229,00

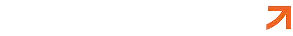

OFERTA EXCLUSIVA POR TEMPO LIMITADO: MEUSUCESSO + CONQUER PLUS

Descubra os bastidores de quem

vive na prática o empreendedorismo.

E conheça o segredo das grandes marcas de um ângulo nunca visto.

+50

estudos de caso revelam histórias de superação, desafios e decisões de grandes empreendedores que mudaram o jogo.

Meu Sucesso + Conquer Plus:

Tudo o que você precisa para escalar o seu negócio e sua carreira.

Ao assinar o meusucesso, você ganha:

- Acesso imediato e ilimitado a mais de 80 cursos

- Conteúdos de habilidades comportamentais e técnicas.

- Ferramentas práticas e mão na massa para transformar inspiração em ação.

- Certificado garantido no final de cada curso.

A mentalidade forte é um ponto em comum

entre pessoas bem-sucedidas.

Faça o teste e descubra quais características como empreendedor você tem em comum com os grandes experts do mercado.

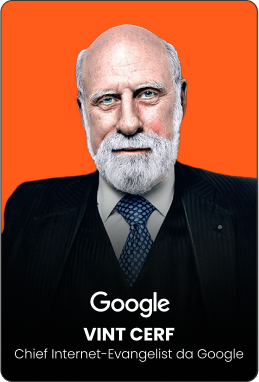

O caminho até o sucesso não é fácil, aqui você

aprende com grandes nomes que já chegaram lá.

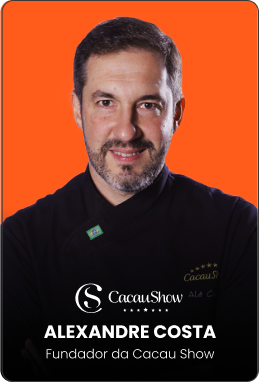

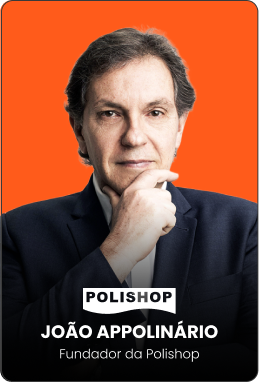

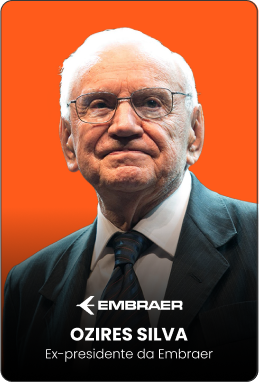

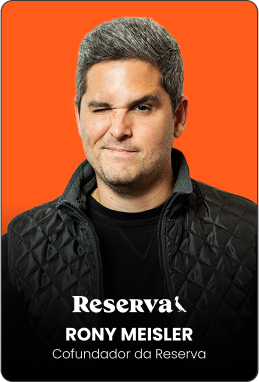

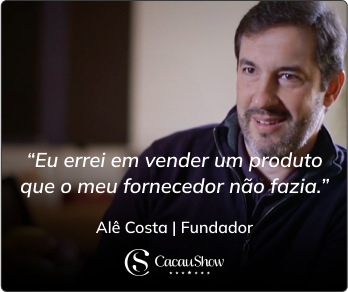

Conheça mais nossos empreendedores e seus cases de sucesso

Bianca Andrade | Boca Rosa

Nascida e criada no Complexo da Maré, comunidade do Rio de Janeiro, Bianca Andrade começou sua jornada no mundo digital aos 16 anos. A influenciadora e empreendedora se destacou no mercado da beleza com uma presença forte e uma imagem bem construída nas redes sociais, e hoje é a líder do seu próprio império, a Boca Rosa Company.

Marcio Kumruian | Netshoes

Marcio Kumruian e cofundador do Grupo Netshoes, referência mundial no e-commerce de artigos esportivos, o empreendedor, descendente de armênios conhece bem os desafios de começar do zero. Quando iniciou seu negócio em 2000, a internet gerava incertezas e não era vista como um campo seguro para investidores. Kumruian foi um dos pioneiros do e-commerce, implementando um negócio online quando o acesso a internet ainda era limitado, impulsionando o crescimento e a difusão desse modelo no Brasil.

ACESSO TOTAL, APRENDIZADO CONTÍNUO

Acesso a todos os estudos de caso do meusucesso e +80 cursos do Conquer Plus, incluindo todos os lançamentos futuros

CONHECIMENTO VALIDADO

Conteúdo desenvolvido pelos maiores empreendedores do país

ACOMPANHE NO SEU RITMO

Com o meusucesso, você cria sua própria trilha de estudos para se adequar ao seu ritmo.

Acesse todo conteúdo meusucesso agora mesmo por

De 12x R$289,00 por apenas

12x R$229,00

O que falam sobre nós.

"Plataforma de ensino fantástica. Mudou a minha vida. O que aprendi no meuSucesso.com não aprendo em MBA nenhum."

Ricardo Mateus

Fundador da Brasil ao Cubo

"Foi ouvindo a experiência de outros empreendedores que eu pude atravessar o meu pior momento."

Eric Haddad

Fundador da Evomove

"O meuSucesso surgiu na minha vida em um momento que se eu não mudasse de atitude eu perderia o meu negócio."

Ana Beatriz

Fundadora da Cosmeteria

Dúvidas frequentes

Quais são as formas de pagamento disponíveis?

Como funciona o cancelamento?

Para isso, faça o login, clique no seu perfil na lateral esquerda no canto inferior do Meusucesso. Acesse o campo “Assinatura” e clique no botão “Solicitar cancelamento”. Em até 48 horas úteis, o departamento responsável fará contato contigo e lhe passará as devidas orientações a respeito.